相关文档

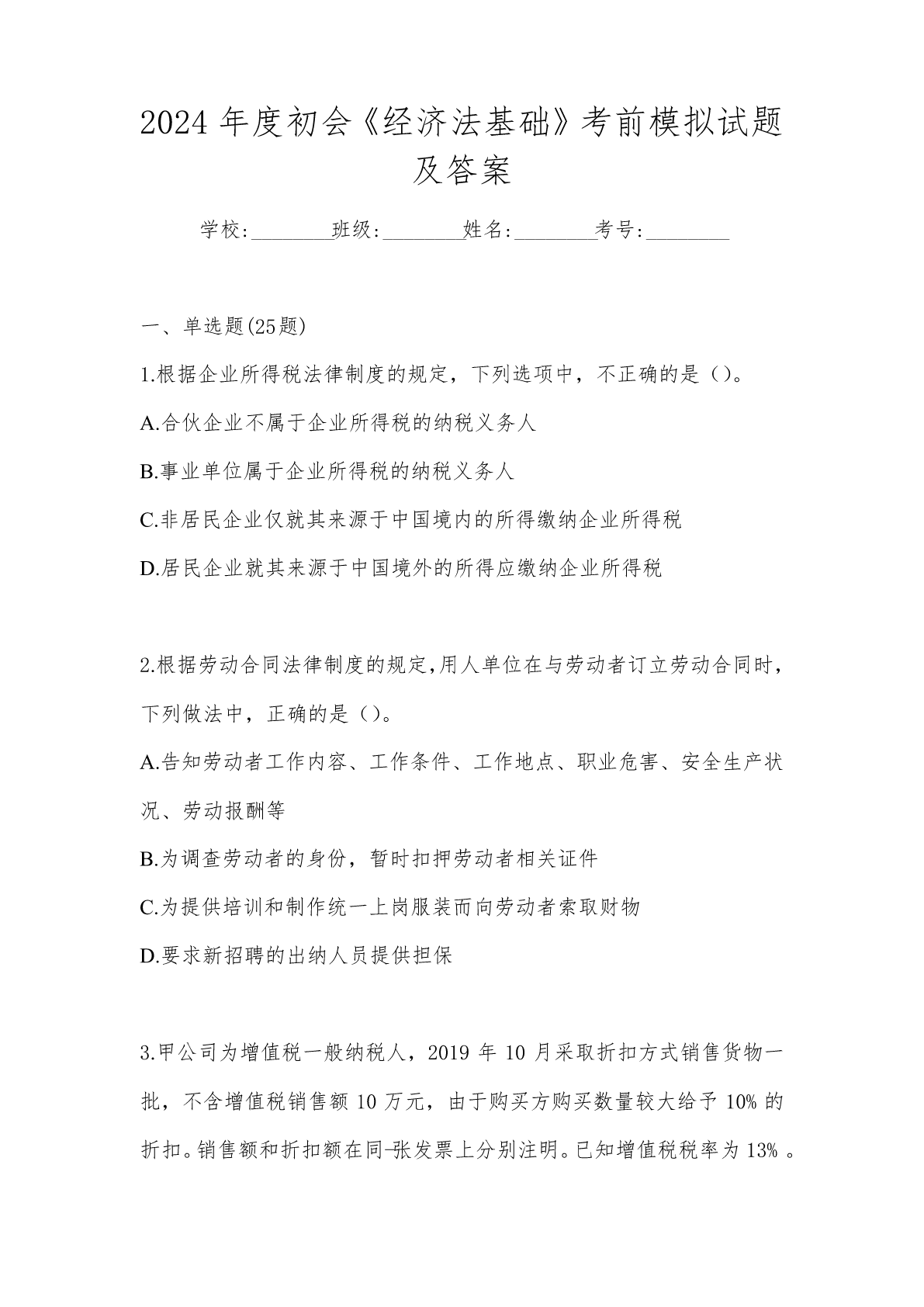

2024年度初会《经济法基础》考前模拟试题及答案

星级:

23页

23页

2024初会专业技术资格《经济法基础》模拟卷(含答案)

星级:

24页

24页

2024年度初会《经济法基础》模拟试题库(含答案)

星级:

24页

24页

2024初会专业技术资格《经济法基础》考前冲刺训练

星级:

25页

25页

2024年度初会《经济法基础》预测试卷

星级:

25页

25页

2024年初会《经济法基础》考前模拟试题(含答案)

星级:

26页

26页

2024年初会《经济法基础》考前模拟试题及答案

星级:

26页

26页

2024年初会职称《经济法基础》练习题及答案

星级:

25页

25页

2024初会《经济法基础》考前押题卷

星级:

25页

25页

2024初会职称《经济法基础》考前押题卷(含答案)

星级:

25页

25页